INDICE

- La banca è obbligata a informare correttamente il consumatore per tutti i contratti di credito

- Il caso oggetto della controversia

- TAEG e contratto di finanziamento: quando viola il diritto europeo?

- Come la banca deve informare il consumatore delle spese che dovrà sostenere per il servizio?

- La nullità delle spese e degli interessi quale sanzione per la violazione delle regole di correttezza

- L’applicazione della sentenza in Italia? La nullità delle spese e interessi bancari

- Assistenza legale di diritto bancario

La banca è obbligata a informare correttamente il consumatore per tutti i contratti di credito

Spese e interessi bancari nulli se la banca non ha informato correttamente il cliente: questo è il punto di arrivo della sentenza della Corte di Giustizia UE del 13 febbraio 2025 nella causa C-472/23 (Lexitor sp. z o.o. contro A.B. S.A.).

Questa decisione è di grande importanza nel contesto dei finanziamenti bancari ai consumatori perché ha stabilito tre importanti principi:

- il TAEG (Tasso Annuo Effettivo Globale) deve indicare in modo chiaro e conciso il costo totale del credito al consumatore espresso in percentuale

- viola il diritto europeo il contratto di credito che nel determinare le spese a carico del cliente-consumatore fa riferimento a circostanze non chiare e che non permettono al cliente di comprenderne l’effettiva portata

- la sanzione eventualmente prevista della privazione del diritto alla corresponsione delle spese e degli interessi a favore della banca è legittima e rispetta il principio di proporzionalità

Il caso oggetto della controversia

Per comprendere la portata dei principi è fondamentale conoscere le parti e l’oggetto della controversia.

La controversia oggetto della decisione ha origine in Polonia e riguarda la richiesta di una società specializzata in recupero del credito rivolta alla banca, che prima le ha venduto il credito, di rimborsarle una somma pari alle spese e interessi che il cliente avrebbe dovuto pagare alla banca (e quindi a quella società di recupero del credito che quel credito aveva acquistato).

La società di recupero crediti voleva il rimborso delle spese e degli interessi dalla banca perché il contratto di finanziamento dal quale era nato il credito aveva delle clausole nulle perché violavano il diritto polacco del “credito al consumo”.

Sebbene quindi il cliente-consumatore non fosse parte di questo giudizio, l’intera decisione riguarda i diritti e i doveri che ricadono sulla banca nel rapportarsi con i propri clienti e le conseguenze che derivano dalla violazione dei doveri di informazione che il diritto europeo prevede.

Leggi anche: Cosa sono gli interessi? Le differenze tra interessi legali, di mora e l’usura

TAEG e contratto di finanziamento: quando viola il diritto europeo?

Il TAEG (Tasso Annuo Effettivo Globale) svolge un ruolo fondamentale all’interno dei contratti di finanziamento come i mutui, apertura di conto corrente, leasing, prestiti diretti etc… Il TAEG stabilisce il costo totale del credito per il cliente-consumatore, costo che deve essere calcolato al momento della firma del contratto di finanziamento.

Con riferimento al TAEG il diritto europeo stabilisce degli importanti principi:

- definizione di TAEG (art. 3 della Direttiva UE 2008/48): “il costo totale del credito al consumatore espresso in percentuale annua dell’importo totale del credito, se del caso includendo i costi di cui all’articolo 19, paragrafo 2“

- il contratto deve contenere una indicazione chiara e concisa del TAEG (art. 10): “nel contratto di credito figurano, in modo chiaro e conciso, le informazioni seguenti … il tasso annuo effettivo globale e l’importo totale che il consumatore è tenuto a pagare, calcolati al momento della conclusione del contratto di credito; sono indicate tutte le ipotesi utilizzate per il calcolo di tale tasso“

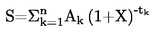

- metodo di calcolo matematico del TAEG (Allegato 1):

questa è la formula matematica prevista dalla Direttiva per il calcolo del TAEG (ma si applicano variabili diverse a seconda del verificarsi di alcune condizioni)

La Corte di Giustizia UE ha quindi precisato che (paragrafi 30-36):

- la corretta indicazione del TAEG nei contratti di finanziamento ricade negli obblighi informativi a carico della banca in quanto rappresenta un elemento essenziale che permette al cliente-consumatore di determinare la portata del suo impegno

- il TAEG è indicato in modo corretto se è calcolato utilizzando la formula prevista nella Direttiva

Leggi anche: Contestazione del conto corrente: le clausole nulle e il cd. “saldo zero” novità dalla Cassazione 2024

Come la banca deve informare il consumatore delle spese che dovrà sostenere per il servizio?

Ogni contratto di finanziamento comporta delle spese aggiuntive per il cliente- consumatore: ad es. quelle di gestione del conto corrente, quelle per la spedizione delle raccomandate, per lo svolgimento di determinate attività etc… La banca ha un obbligo di avvisare il cliente di queste spese? E la banca deve quantificare al cliente queste spese in anticipo? Secondo la Corte di Giustizia sì.

Anche con riferimento alle spese di “gestione” del rapporto la banca è obbligata ad avvisare con chiarezza il cliente-consumatore degli importi o delle modalità di calcolo di questi. Ciò in modo tale che la banca non induca in errore il cliente. Nello specifico, la Corte di Giustizia UE ha rilevato l’esistenza dei seguenti principi:

- dovere di chiarezza (art. 10 Direttiva 2008/48): le informazioni fornite in un contratto di credito devono essere scevre da qualsiasi contraddizione che possa oggettivamente indurre in errore un consumatore medio, normalmente informato e ragionevolmente attento e avveduto, quanto alla portata dei suoi diritti e obblighi

- dovere di trasparenza: è di importanza fondamentale che il contratto di credito esponga in maniera trasparente le condizioni di rimborso del credito o il modo di determinarle, cosicché un tale consumatore possa prevedere, sulla base di criteri precisi e comprensibili, le conseguenze economiche che ne derivano. In particolare, il contratto deve fornire indicazioni trasparenti sul motivo e le modalità di variazione delle spese connesse al servizi

Sulla base di questi assunti la Corte di Giustizia ha stabilito il seguente principio (par. 45): “le condizioni alle quali le spese connesse all’esecuzione di un contratto di credito possono essere modificate devono figurare in modo chiaro e conciso in detto contratto, in maniera tale che, in particolare, lette in combinato con altre informazioni, tali condizioni risultino scevre da qualsiasi imprecisione oggettivamente idonea ad indurre in errore un consumatore medio, normalmente informato e ragionevolmente attento e avveduto, quanto all’esistenza degli eventi che possono determinare la modifica e al nesso tra la modifica delle spese e tale evento“.

Nel caso oggetto della controversia si discute della correttezza di un foglio allegato al contratto di finanziamento che stabiliva una serie di condizioni al verificarsi delle quali le spese a carico del cliente-consumatore potevano cambiare: ad esempio il verificarsi del cambio dei tassi stabiliti dalla Banca centrale Polacca. La Corte di Giustizia, che non può esprimersi sul merito della controversia, ha però rilevato che tutte quelle circostanze indicate in questo foglio fossero generiche, facenti riferimento all’evoluzione giuridica in senso ampio e difficilmente verificabili dal consumatore per cui ha “indirizzato” il giudice polacco che dovrà decidere di nuovo a valutare bene se questa modalità di determinazione delle spese per il cliente-consumatoreviola il diritto europeo.

La nullità delle spese e degli interessi quale sanzione per la violazione delle regole di correttezza

Da ultimo, la Corte di Giustizia è stata chiamata a valutare la correttezza del diritto civile polacco che prevede, nel caso di violazione degli obblighi di informazione ricadenti sulla banca la sanzione del privarla del diritto agli interessi e alle spese.

La Corte di Giustizia europea non decide il merito delle controversie, però ha valutato la proporzionalità di questa sanzione perché ha il compito di verificare il rispetto del principio di proporzionalità. La Corte ha considerato che la violazione degli obblighi di informazione riveste un’importanza essenziale nel contesto della Direttiva 2008/48, pertanto l’eventuale sanzione della nullità delle spese e degli interessi prevista da uno Stato Membro può essere proporzionale e rispettosa del diritto europeo.

Queste le parole della Corte: “il principio di proporzionalità non osta a che uno Stato membro scelga di prevedere una sanzione uniforme, consistente nel privare il creditore del suo diritto agli interessi e alle spese, per la violazione dei diversi obblighi informativi previsti all’articolo 10, paragrafo 2, della direttiva 2008/48, anche qualora la gravità individuale della violazione di ciascuno di tali obblighi e le conseguenze che ne derivano per il consumatore possano variare a seconda dei casi“.

Leggi anche: Contestazione del conto corrente: le clausole nulle e il cd. “saldo zero” novità dalla Cassazione 2024

L’applicazione della sentenza in Italia? La nullità delle spese e interessi bancari

I principi stabiliti dalla Corte di Giustizia UE trovano applicazione anche in Italia dove vige una disciplina del tutto simile a quella presente in Polonia, dove è sorta la controversia. Si parla quindi di spese e interessi bancari nulli per violazione del diritto europeo.

In Italia la Direttiva 2008/48 è stata recepita nel Testo Unico Bancario agli artt. 121 e ss., in particolare l’art. 125-bis stabilisce che: “sono nulle le clausole del contratto relative a costi a carico del consumatore che, contrariamente a quanto previsto ai sensi dell’articolo 121, comma 1, lettera e), non sono stati inclusi o sono stati inclusi in modo non corretto nel TAEG pubblicizzato nella documentazione predisposta secondo quanto previsto dall’articolo 124. La nullità della clausola non comporta la nullità del contratto“.

Quindi, in Italia, la violazione dei principi affermati dalla Corte di Giustizia nella sentenza qui in commento avrà le stesse conseguenze che abbiamo visto con la possibilità di stabilire la nullità di quelle clausole privando la banca del diritto di riscuotere interessi e spese se non ha correttamente informato il cliente-consumatore al riguardo.

Assistenza legale di diritto bancario

Lo studio Ticozzi Sicchiero & Partners e l’avvocato professore Gianluca Sicchiero assistono i propri clienti in ambito di diritto bancario con empatia e professionalità da oltre trent’anni. Lo studio legale offre assistenza per la valutazione dei contratti e delle posizioni bancarie nonché per la valutazione delle possibili azioni legali da intraprendere.

FAQ – domande frequenti

-

Quali obblighi informativi devono rispettare le banche?

La banca deve indicare nel contratto il TAEG in modo chiaro e trasparente (art. 10 Direttiva 2008/48), comprensivo di tutte le spese e i criteri di variazione. Clausole generiche che richiedono costi opachi violano il diritto UE

-

Quando spese e interessi bancari possono essere dichiarati nulli?

Se la banca non informa correttamente il consumatore sul TAEG e i costi accessori richiesti da un contratto di credito (inclusi mutui o prestiti), spese e interessi possono essere considerati nulli, ai sensi della sentenza CGUE 13 febbraio 2025 (causa C‑472/23)

-

Qual è la sanzione per mancata informazione?

La Corte ha stabilito che è legittimo privatizzare la sanzione: la banca perde il diritto a spese e interessi, secondo proporzionalità, se le violazioni informative compromettono il consenso

-

Quanto conta la normativa italiana in materia?

In Italia, direttiva UE è recepita nel TUB, che dichiara la nullità delle clausole sui costi non inclusi nel TAEG. Le conseguenze mirrorano la decisione europea

-

Che ruolo gioca il TEG nella verifica dei costi bancari?

Secondo Banca d’Italia (istruzioni sul calcolo TEG), tutte le spese legate al credito vanno incluse nel TEG, comprese spese istruttoria, liquidazione, garanzie, e postali. Esclusioni sporadiche vanno giustificate e resta trasparenza obbligatoria.

-

E se manca il contratto scritto: cosa succede a interessi e spese?

L’art. 117 TUB impone forma scritta a pena di nullità. In sua assenza, nessun addebito di interessi, spese o commissioni può sopravvivere: il rapporto è nullo totalmente

Hai bisogno di una consulenza?

Ricevo i miei clienti in un moderno studio vicino al centro di Mestre in via Torino 180. A breve distanza dall’uscita autostradale, comodamente raggiungibile con i mezzi pubblici e a pochi passi dalla stazione dei treni di Mestre-Venezia.

Articoli correlati

CONTROVERSIE GIUDIZIARIE

Il convegno ha seguito quello tenutosi presso l'Università Ca' Foscari di Venezia per la presentazione dell'omonimo libro Le fondazioni di partecipazione, qui di seguito disponibile (Giuffré). Il libro La scaletta degli interventi: 14.30 Inizio lavori e [...]

CONTROVERSIE GIUDIZIARIE

Danno cagionato da animali selvatici: esiste una responsabilità dell'amministrazione pubblica? Le due pronunce della Cassazione hanno ad oggetto casi simili ma in parte distinti. La sentenza n. 4671 riguarda la richiesta di risarcimento dei danni [...]

CONTROVERSIE GIUDIZIARIE

Come tutelare i propri diritti utilizzando come prove i documenti informatici Ora le comunicazioni avvengono principalmente attraverso email, SMS e messaggi WhatsApp. A questa realtà si è adattato anche il processo giudiziario. Ma qual è [...]

questa è la formula matematica prevista dalla Direttiva per il calcolo del TAEG (ma si applicano variabili diverse a seconda del verificarsi di alcune condizioni)

questa è la formula matematica prevista dalla Direttiva per il calcolo del TAEG (ma si applicano variabili diverse a seconda del verificarsi di alcune condizioni)